遺言で度々でてくる遺留分という言葉。

調べてみてもなかなか理解できないという人は多いものです。

そこで今回は遺留分とはどういうものなのか、また配偶者や子供の遺留分の割合など、わかりやすく解説していきます。

遺留分とは?わかりやすく言うと・・・

遺留分とは被相続人の兄弟姉妹以外の相続人に対して認められる留保された相続財産の割合です。わかりやすく言うと、最低限もらえる相続財産ということです。

例えば、夫・妻・長男・長女という4人家族がいたとします。夫が亡くなり、いざ相続手続きという場面で遺言書が出てきました。中を見てみると、なんと愛人に全て相続させるという内容でした。もし、遺言書の通りに愛人に全て相続されてしまうと、妻や子供たちは困ってしまいます。長年、連れ添った妻からしても納得のいくものではありません。

こういったことにならないよう、民法では遺留分というものを認めているのです。遺留分減殺請求というものをすれば、一定の割合で相続財産を取り戻すことができます。

よく勘違いしてしまうのが遺留分と法定相続分です。法定相続分とは民法で定められている基本的な相続割合のことです。遺言書がない場合は遺産分割協議をすることになりますが、協議がまとまらないときは原則として法定相続分通りに分けることになるでしょう。またこの法定相続分は相続税の計算や遺留分の計算の元となるものです。

遺留分の割合とは

それでは次に遺留分の割合について見ていきましょう。

遺留分の割合は民法に規定されています。それによると「直系尊属のみが相続人である場合 被相続人の財産の三分の一」「それ以外の場合 被相続人の財産の二分の一」となっています。

つまり被相続人の直系尊属(父母や祖父母)のみが相続人の場合は相続財産の1/3が遺留分となります。これ以外の場合、例えば相続人が配偶者や子供の場合は相続財産の1/2が遺留分となるわけです。

それ以外 → 被相続人の財産の1/2

遺留分を簡単に理解できる2つのルール

上記のように遺留分の割合は直系尊属のみが相続人の場合は1/3、それ以外の場合は1/2となります。

恐らく、ここまでは理解できるのですが、このあとがよく理解できなかったり、どうだったっけ?となってしまうのではないでしょうか。上記で説明した遺留分は言わば全体の遺留分といえます。実際には相続人が複数いるわけですから、ここからさらに自分の割合分だけ遺留分を受け取るということになります。このあたりが、少しややこしかったり、混乱するところです。

そこで遺留分を簡単に出せる2つのルールをお教えします。

ルール1

相続人は直系尊属のみかそれ以外か確認する

ルール2

遺留分の割合に法定相続分をかける

これだけです。この2つのルールを守れば簡単に遺留分を出すことができます。

もう少し詳しく解説します。

ルール1 相続人は直系尊属のみかそれ以外か確認する

遺留分は相続人が直系尊属のみの場合だけ1/3となります。例えば被相続人の父親と母親が相続人、または母親だけが相続人といったことです。この場合だけ、遺留分は1/3となります。

それ以外の場合、遺留分は1/2となります。まずはここを確認しましょう。

遺留分の割合に法定相続分をかける

次に遺留分の割合に法定相続分をかけます。

例えば、相続人が配偶者と子供2人の場合は、配偶者の法定相続分は1/2、子供は1/4ずつとなります。となると配偶者の遺留分は 1/2 × 1/2 = 1/4、子供の遺留分は 1/2 × 1/4 = 1/8 ずつとなります。相続人が配偶者だけの場合や子供1人だけの場合は法定相続分は100%、つまり1となります。

1/2(遺留分の割合) × 1(法定相続分) = 1/2

それでは具体例を使って説明してみましょう。

夫、妻、子供3人の家族で、夫が亡くなりました。夫は全財産を知人に遺贈するという遺言を残していました。この場合の遺留分を見ていきます。

まず「ルール1 相続人は直系尊属のみかそれ以外か確認する」について当てはめてみますと、相続人は配偶者と子供なので「それ以外」に当てはまります。よって遺留分は1/2です。

次に「ルール2 遺留分の割合に法定相続分をかける」に当てはめてみます。配偶者の法定相続分は1/2、子供の法定相続分は1/6ずつです。従って、配偶者の遺留分は1/2 × 1/2 = 1/4、子供の遺留分は1/2 × 1/6 = 1/12ずつとなります。

配偶者の遺留分パターン

配偶者だけの場合

1/2 × 1 = 1/2

配偶者と子供の場合

1/2 × 1/2 = 1/4

配偶者と直系尊属の場合

1/2 × 2/3 = 2/6(1/3)

子供の遺留分パターン

子供だけの場合

1/2 × 1/(子供の数)

配偶者と子供の場合

1/2 × 1/2 × 1/(子供の数)

親(直系尊属)の遺留分パターン

親(直系尊属)だけの場合

1/3 × 1/(親の数)

配偶者と親(直系尊属)の場合

1/2 × 1/3 × 1/(親の数)

孫の遺留分について

孫が代襲相続人となる場合は子供と同様の遺留分となります。代襲相続とは相続人の代わりに相続する権利を引き継ぐというものです。

例えば、被相続人の子供が既に亡くなっている場合は、そのまた子供(孫)が相続人(代襲相続人)となります。代襲相続人はその前の相続人と同様の権利を受け継ぐので、遺留分の計算方法も子供の遺留分と同じです。

兄弟の遺留分について

兄弟姉妹には遺留分がありません。よって当然ながら兄弟姉妹が遺留分減殺請求をすることもできません。

兄弟姉妹の相続順位は第三順位となっています。第一順位は直系卑属(子や孫)、第二順位は直系尊属(父母や祖父母)で、配偶者は順位はなく常に相続人となります。

例えば、夫婦に子供などの直系卑属がおらず、また親などの直系尊属もいない場合、相続人は配偶者と兄弟姉妹ということになります。法定相続分は配偶者が3/4、兄弟姉妹は1/4です。仮に遺言で配偶者に全て相続させるという内容を残した場合、兄弟姉妹は遺留分減殺請求をすることはできないということになります。しかし遺言書を残していない場合は兄弟姉妹にも法定相続分がありますので、当然ながら相続財産を受け取る権利があります。従って、子供がいない夫婦や結婚していない人で、財産を兄弟姉妹に渡したくないというのであれば遺言書を残しておくのが良いでしょう。

また兄弟姉妹にも一代限りですが代襲相続があります。兄弟姉妹が相続人であった場合で、亡くなってしまったときはその子供(甥や姪)が代襲相続人として権利を引き継ぎます。例えば、相続人が配偶者と被相続人の弟の場合で、その弟が亡くなっていたときはその子供が代襲相続人となります。一代限りなので、その子供(甥や姪)の子供は代襲相続人となれません。

遺留分の時効(期限)

遺留分はいつでもできるわけではなく、時効が存在します。

第1042条 減殺の請求権は、遺留分権利者が、相続の開始及び減殺すべき贈与又は遺贈があったことを知った時から1年間行使しないときは、時効によって消滅する。相続開始の時から10年を経過したときも、同様とする。

上記のように遺留分の権利がある人が、相続の開始を知った時から1年以内に行使しなければ権利は時効で消滅します。

また、遺留分減殺請求できる贈与や遺贈があったことを知った時から1年以内に行使しないときも権利は時効で消滅します。そして相続の開始を知らなかった場合や、遺留分減殺請求できる贈与や遺贈があったことを知らなかったとしても相続開始の時から10年経過したときは時効となります。

遺留分減殺の順序

遺留分減殺請求はどのような順序で請求しても良いというわけではありません。

例えば、特定の遺贈だけから遺留分減殺請求できないということです。

第1033条 贈与は、遺贈を減殺した後でなければ、減殺することができない。

第1034条 遺贈は、その目的の価額の割合に応じて減殺する。ただし、遺言者がその遺言に別段の意思を表示したときは、その意思に従う。

第1035条 贈与の減殺は、後の贈与から順次前の贈与に対してする。

上記のように遺贈と贈与がある場合、民法では遺贈から減殺することとしています。そして、遺贈から減殺しても侵害された額を回復できないときに贈与から減殺することとなります。

また遺贈と死因贈与がされた場合、どちらから減殺すべきかという点については遺贈のあとに死因贈与から減殺すべきという考えが多数説となっています。従って、遺贈と死因贈与、生前贈与がされた場合は、遺贈 → 死因贈与 → 生前贈与の順序で減殺することになると思われます。

さらに、遺贈はその目的の価額の割合に応じて減殺する、としています。これは少しややこしいので具体例を使って説明します。

例えば、遺留分を侵害された額が500万円だったとします。

そして1,000万円のA不動産と3,000万円のB不動産と複数遺贈されていました。この場合、以下のように計算します。

【A不動産】

500万円 × 1,000万円 ÷ (1,000万円 + 3,000万円)= 125万円

【B不動産】

500万円 × 3,000万円 ÷(1,000万円 + 3,000万円)= 375万円

この価額に応じた割合が持分となり共有することになります。

これは相手方が共同相続人の場合は少し変わります。

共同相続人の場合、その相続人にも遺留分があるので、その遺留分を侵害することはできません。従って、遺留分額を超える部分のみが減殺の対象となります。

例えば、相続人が被相続人の子供であるA、B、Cの3人だったとします。そして被相続人は全財産6,000万円のうち遺言でAに4,000万円、Bに2,000万円、Cには相続させませんでした。この場合Cは誰に対していくら請求できるのか。

まずCの法定相続分は1/3ですので遺留分は

6,000万円 × 1/2 × 1/3 = 1,000万円

となります。

他のAとBの遺留分もCと同様1,000万円となりますので、

Aは4,000万円 ー 1,000万円 = 3,000万円

Bは2,000万円 ー 1,000万円 = 1,000万円が遺留分を超えている額となります。

これを割合に応じて減殺することになります。

【A】

1,000万円 × 3,000万円 ÷(3,000万円 + 1,000万円)= 750万円

【B】

1,000万円 × 1,000万円 ÷(3,000万円 + 1,000万円)= 250万円

遺言で遺留分減殺請求の順序を指定できる

上記のように遺留分減殺請求の順序は決められていますが、その順序を遺言で指定することができます。

第〇条 遺留分減殺請求があったときは○○銀行○○支店普通預金口座○○○○の作野マコト名義の預金から減殺するものとする。

このように特定の財産から遺留分減殺するようにできます。

第〇条 遺言者は長女○○○○に○○銀行○○支店普通預金口座○○○○の遺言書名義の預金を相続させる。

第〇条 遺言者は妻○○○○に前2条を除くその他一切の財産を相続させる。

第〇条 次女の○○○○から遺留分減殺請求があったときは妻の○○○○に相続させる財産からは減殺せず、長女○○○○に相続させる財産から、次いで長男○○○○に相続させる財産から減殺するものとする。

また配偶者など一部の相続人の相続財産から減殺されないように指定することもできます。しかし遺贈よりも先に贈与から減殺させるといった民法の規定に反するような内容はできません。

遺言書と遺留分の関係について

遺留分が問題となるケースは遺言書に遺留分を侵害するような内容が記載されていたということが考えられます。

たとえ遺言書であっても、この遺留分は確保されます。しかし遺留分を侵害するような遺言書であっても無効とはならず、遺留分権利者がその内容に納得し遺留分減殺請求をしなければ遺言の通り執行されるでしょう。

遺留分を侵害する内容の遺言をするなら、付言事項として何故そのような遺言をしたのかという理由と遺留分減殺請求をしないで欲しい旨を記載しておくのも良いでしょう。もしトラブルが予想される場合は、初めから遺留分を確保した内容の遺言書にした方が良いかもしれません。

遺留分を請求したい場合

遺留分を侵害された者(遺留分権利者)が遺留分減殺請求をしたい場合はどうすればよいのか。

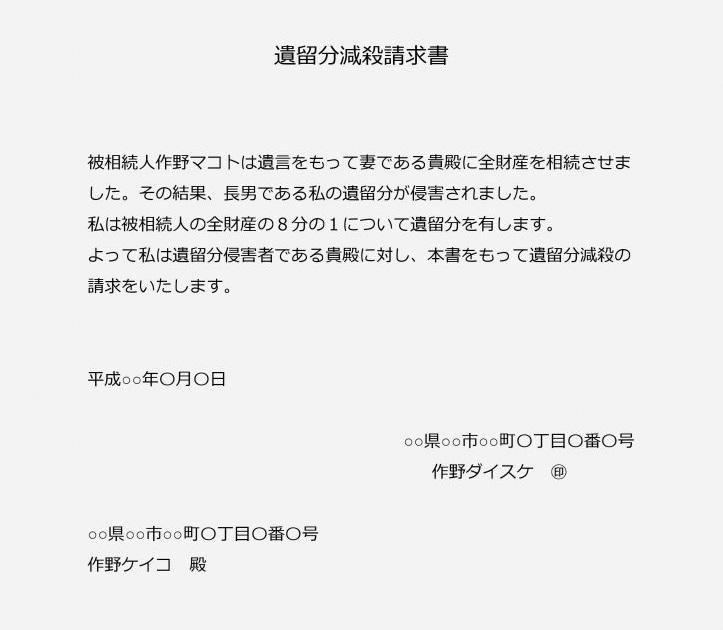

まず遺留分減殺請求は消滅時効が存在するのでこれに当てはまらないか確認しましょう。次に遺留分減殺請求の方法ですが、これは相手方に意思表示をすれば足りるとされていますので、口頭でも構いません。しかし、証拠保全のため一般的には内容証明郵便でおこないます。この場合相続財産の詳細がわからないことも多いので、財産の詳細を記載する必要はありません。

遺留分を請求された場合

遺留分減殺請求書は通常、内容証明郵便で送られてきます。

こういったものが送られてくることは滅多にないので慌ててしまいますが、落ち着いて行動しましょう。まずは相手方の意見をきちんと聞きます。そして本当に遺留分権利者なのか確認します。なかには勘違いということもあるからです。そして時効となっていないかも確認しましょう。さらに自分の相続分が相手方の遺留分を侵害しているかも確認します。

原則として相手方の主張が正しく、自分が遺留分を侵害している場合は相手方の請求に応じなければなりません。事案によって様々な解決方法があるので、一度、弁護士などの専門家に相談してみるのも良いと思います。

また通常は話し合いで解決していきますが、お互いの主張が食い違い、話し合いがまとまらないこともあります。そういった場合は調停へと進みます。遺留分に関する紛争は調停前置主義といっていきなり裁判で争うのではなく、調停をしてからでないと裁判で争うことができません。

調停でもうまくいかないときは裁判で争うことになります。遺留分減殺請求に応じる場合、原則として現物返還となりますが、遺留分相当額を支払う価額弁償でも構いません。

コメント